如今,工业机器人在汽车、金属制品、电池、橡胶及塑料等行业得到了广泛的应用,随着性能的不断提升以及各种应用场景不断明晰。

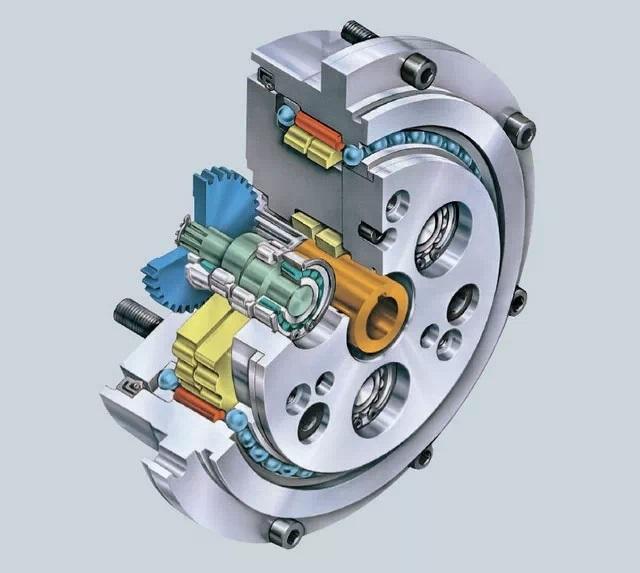

作为工业机器人核心零部件的精密减速器,与通用减速器相比,机器人用减速器要求具有传动链短、体积小、功率大、质量轻和易于控制等特点。精密减速器使机器人伺服电机在一个合适的速度下运转,并精确地将转速降到工业机器人各部位需要的速度,提高机械体刚性的同时输出更大的力矩。

减速器成本占机器人成本的35%左右,是工业机器人生产的主要成本之一,也是制约机器人产业发展的关键因素。由于减速器供应商较少,近乎垄断,故国内机器人本体的减速机采购价格更高,减速机占本体比例可达40%-50%。目前主流精密减速器包括RV减速器和谐波减速器,我国精密减速器产品短期内仍主要依赖进口。

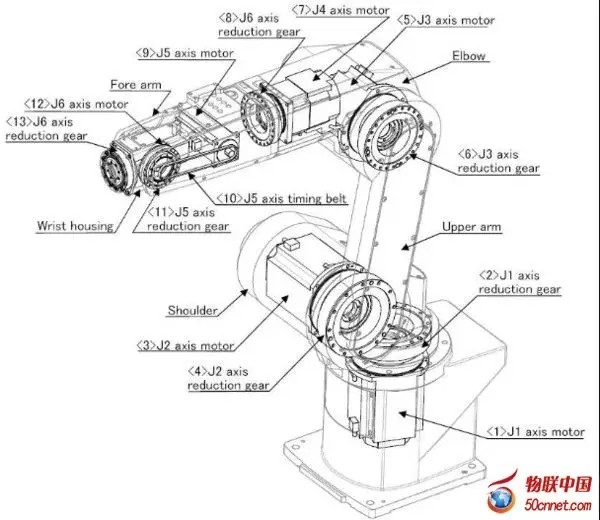

大量应用在关节型机器人上的减速器主要有两类:RV减速器和谐波减速器。一般将RV减速器放置在机座、大臂、肩部等重负载的位置,即主要用于20公斤以上的机器人关节;而将谐波减速器放置在小臂、腕部或手部,即20公斤以下机器人关节。另外,行星减速器一般用在直角坐标机器人上。

RV减速器和谐波减速器是主流的精密减速器

RV减速器和谐波减速器是现阶段工业机器人精密减速器的主流产品,二者合计占有全球工业机器人减速器市场份额的80%。其中RV减速器具有较大的传动比、较高的传动效率、较大的刚性、较高的可靠性,能够为工业机器人本体提供较高的运动精度,能够在工作运行中保持较小回差、保持较低振动。

RV减速器适用于在重载机器人。一般应用于重载机器人的腿部腰部和肘部三个关节。RV减速器的关键在于加工工艺和装配工艺。

在目前已有的关节机器人产品中,RV减速器主要安装在机座等高负载位置,RV减速器价格贵、制造难,我国目前主要依赖进口;谐波减速器相较RV减速器尺寸更小、所需零件较少,本身具有较高的传动比及传动效率,通常用在关节机器人的手部或腕部。

日系品牌主导精密减速器市场,短期内中国市场仍需依赖进口

从全球精密减速器市场来看,日系品牌哈默纳科和纳博特斯克垄断了近75%的市场份额,其中纳博特斯克生产的RV减速器,约占60%的份额,哈默纳科生产的谐波减速器,约占15%的份额,ABB、Yaskawa、KUKA、FANUC等国际主流机器人整机厂商均由以上两家日本公司提供精密减速器。整个机器人板块都是被纳博特斯克和哈姆尼克两家公司减速机产品几乎是垄断了市场,但是近两年国内也有一些品牌开始崛起,做的不错的像苏州绿地、南通振康也都是形成了对国外品牌垄断的打破,不论从价格、产品质量,各个方面市场反馈还是比较好的,这是国内做的较好的两家零部件企业。还有一些在上升趋势的,国内做谐波减速机的国内不少于20家,像RV减速机也不少于20家,做的人比较多,这样也会形成一定的进口代替,尤其是在今年整个上半年市场都是处于缺货的一种状态,尤其是像进口机器人也是出现了零部件缺货,所以这个也是给了很多国内厂商一个机会。甚至国内零部件好一些的品牌也出现缺货,所以这也给了二线品牌一些机会。所以前段时间我们可以看到有一些其他的做减速机,像来福,或者其他品牌也在市场上开始崭露头角,开始做融资、扩产等等一系列动作。

对于机器人用谐波减速器,HarmonicDrive几乎垄断了整个工业机器人谐波减速器领域。目前全球市场占有率高达80%。日本是于70年代引进美国的谐波技术,1978年,HarmonicDrive在尝试将谐波减速器使用到工业机器人当中时,为了满足工业机器人对于寿命、精度的极高要求,公司通过改良,将谐波齿形设计出IH齿形,使谐波减速器能够适应工业机器人的要求。

从国内市场发展趋势来看,近五年来进口精密减速器占国内工业机器人减速器总销量的比重呈现逐年下降趋势,国产精密减速器占国内工业机器人减速器总销量的比重逐年趋增。造成这一现象的主要原因如下:一是,国内工业机器人整机厂商通过进口获取精密减速器的价格较高,通常是ABB、Yaskawa、KUKA、FANUC等国际主流机器人整机厂商所支付价格的数倍,处于成本收益角度的考量,国内机器人整机厂商不得不选择国产精密减速器;二是,国内工业机器人产量逐年趋增,近五年CAGR高达15.11%,高速增长的工业机器人产量拉升了精密减速器的市场需求,如此巨大的市场需求需要较高的精密减速器生产能力及较短的供货周期来满足,现阶段日系品牌减速器出现明显的供货周期延后,最长供货周期超6个月,其中日本纳博特斯克的精密减速器供货周期已经从以前的2-3个月延长到现在的4-6个月,国内机器人整机厂商为满足工业机器人市场需求,转而选择国产品牌;三是,近年来国产精密减速器技术不断成熟,国产机器人整机厂商开始越来越多的采购国产精密减速器产品。

五年来,中国机器人产业规模年均增速接近30%,2017年达到近70亿美元,其中工业机器人产量超过13万台。近年来,机器人价格降的很快,从几十万、到十几万,最近六轴的机械臂已经降低到了五六万,做产品可能以后也不再赚钱,更多要靠软件和方案来赚钱了。但有一点是肯定的,老板们在考虑用人还是用机器人,以后会越来越倾向于用机器人了。

国内外精密减速器技术仍存在差距

原材料及热处理工艺制约国产谐波减速器发展。谐波减速器主要由柔轮、波发生器、刚轮、轴承四部分构成,由于柔轮减速传动过程中需要承担较大的交变负荷,为避免出现损坏,对于制作柔轮所需材料的抗疲劳度、加工和热处理工艺均有十分严苛的要求,因此柔轮成型工艺是谐波减速器生产中最大的技术难点。现阶段我国谐波减速器相关工艺及技术已经有显著突破,国产谐波减速器质量提升明显,国有品牌市场竞争力提升迅速,其中苏州绿的在2017年所生产的谐波减速器销量仅次于哈默纳科。未来随着我国轴承生产技术的提升,国产谐波减速器在精度、寿命、可靠性等方面与国外先进产品的差距将不断缩小。

磨损快、精度保持性差、寿命短是制约国产RV减速器发展的主要因素。目前国内已有加工方式的表面质量不能达标,加之国内主要RV减速器生产商目前还缺少能够有效提高RV减速器关键部件耐磨性的应对方式,由于RV减速器只能采用油脂润滑方式,所以连续运转后产生的热量短时间难以传散。由于曲拐轴承滚针具有较高的自转转速,在此过程中产生大量热能,如果难以及时散热,滚针轴承寿命将显著缩短。

国产RV减速器关键零部件的加工精度有待提升。从RV减速器结构来看,第一级渐开线行星齿轮传动与第二级少齿差摆线针轮行星传动共同安装在同一个针齿壳内,为超静定结构,多个零件的相关尺寸互相关联,且机器人运行过程中对于传动误差有着极高的要求,因此对RV关键零部件(如摆线轮、针齿壳、曲柄轴、支撑盘等)的加工精度要求十分严苛,通常需要达到微米级。目前我国通过进口的高精度通用加工和检测设备单价昂贵,价位通常在千万元以上,较高的购置成本使得很多国内企业无法购买相应设备,而且进口高精度通用加工和检测设备加的工效率相对较低,目前尚且无法完全满足国内厂商批量生产的要求。

机器人价格降的太快了,从几十万到十几万到现在几万块的产品铺天盖地。过去十年机器人价格平均下降了30%。目前全球制造业已拥有180万个工业机器人,拥有350亿美元的全球市场,中国现已成为全球最大的机器人市场。预计到2030年,由机器人承担的生产任务将从目前的10%增加到25-45%。

亚太地区未来仍然是自动化设备的主战场,IDC预测,亚太区企业对工业机器人的支出在2022年将达到1,294亿美元,约相当于2018年的3倍,由此推算,2018~2012这5年间的支出年复合成长率(CAGR)将达到25.2%。IDC的研究显示,2019年亚太区的机器人支出主要仍会是在像是组装等离散(discrete)制造和封包等流程(process)制造这两大领域,估计约占去总额的58.1%。

除了工业机器人还有无人机,IDC特别指出,无人机的市场潜力不容小觑。2018~2022年间的相关支出CAGR估计可望高于其他所有机器人领域的支出,像是送货无人机的CAGR便上看高达126.4%。

日本机床出口中国在2018年下半年出现了明显的下滑趋势,但在最后一季度似乎出现明显的触底反弹,有机构判断中国制造业走衰,但我判断中国对美日韩的机械设备进口在未来三五年内仍将保持平稳,反过来看德国的数据,在最近三年内呈现明显的上扬态势。目前我国已经成为德国机械制造业最大出口市场,2018年进口增速超过10%。

IFR预测:到2020年,将增加170万台工业机器人改造世界工厂。预计到2020年,全球投入使用的工业机器人将从如今的1,828,000增加至3,053,000台。这意味着2018年至2020年间年平均增长率为14%。其中在亚洲投入使用的机器人预计将达到190万台,这几乎与2016年全球机器人数量持平。IFR认为,“简单易用”将成为工业机器人市场的主要趋势,未来将会有越来越多的中小型制造商实现自动化。机器人企业除了在模式上创新,例如考虑租赁模式,同时需要研发出更易于使用和编程的机器人。

根据国际机器人联合会(InternationalFederationofRobotics,IFR)2018年5月30日在德国法兰克福发布的数据,到2020年,全球将有300多万台工业机器人投入使用。这意味着运营工业机器人数量将在七年内(2014-2020)增长超过一倍,即由2014年的147.2万台增加至2020年的305.3万台,其中2017-2020年均复合增长率约为14%,即由2017年的205.5万台增长至2020年的305.3万台。

美国制造业工人的年化平均雇佣成本在十几年前已经超过工业机器人的平均使用成本,当前美国制造业工人每年的雇佣成本约为工业机器人的3倍,每小时雇佣成本约为工业机器人机器人的5倍,随着工人成本的逐步上涨和技术的不断进步,工业机器人的优势将更加明显。

从2013年开始,实际上中国成为了全球最大的机器人市场,连续五年复合增速超过了30%这样的一个大的增速,2013年中国成为全球最大的市场,连续五年,去年2017年的增速就更多了,快到70%。并且中国机器人的市场占到全球总量的三分之一,一个产业的发展离不开大的后面大的背景的支撑。

中国电子行业已经成为工业机器人最大应用领域,超过汽车工业占机器人行业35%的市场份额,而汽车行业占比缩减到了30%。当然,汽车行业的市场总量仍旧在上升。但是比重已经发生了变化,这在其它任何一个国家都是没有发生的,针对电子产业的自动化课题方面中国绝对是领先的地区。

声明:本文为转载类文章,如涉及版权问题,请及时联系我们删除(联系我们这里留言),不便之处,敬请谅解!

来源:老鹰评论